生命保険の受取人次第で将来が大きく変わる理由

生命保険は、誰かに万が一のことがあった場合に備えて加入するものです。生命保険に加入する際、被保険者は決まっているとしても、契約者や受取人はどのように決めているでしょうか。契約者と受取人によっては将来が大きく変わってきます。状況によっては大きな問題になりかねません。

登場人物の整理をしよう

保険契約には、「被保険者」「契約者」「受取人」の三者が登場します。「被保険者」は、生死や病気、ケガに対して保険金や給付金が支払われる対象となる人です。「契約者」は、保険会社と保険契約を結び、契約上の権利と義務を持つ人です。権利の中には契約内容の変更などが、義務の中には保険会社に対して保険料を支払うことなどがあります。「受取人」は、被保険者に保険金や給付金の支払事由が発生した時に、保険金や給付金を受け取る人です。

被保険者、契約者、受取人の三者は、同一人物が重複する場合もあります。例えば、契約者と被保険者が夫で受取人が妻、というように2名の人しか関わらないこともあります。被保険者、契約者、受取人は、役割分担と考えてもいいでしょう。

余談ですが、解約や変更手続きを行う際は、基本的に契約者が権利を持っています。現在、離婚が多い中で、契約者が夫、被保険者が妻という場合は非常に多いのです。

しかし、いざ離婚となると、わざわざ元妻の内容の解約や変更手続きも、元夫への許可が必要になってくるというケースもめすらしくありません。

契約者と受取人によって将来が変わる仕組み

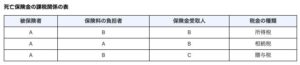

被保険者が亡くなり、受取人が死亡保険金を受け取る時、受取額に対して税金が課税されます。受取人と契約者(保険料の負担者)が同一であった場合は所得税など、受取人と契約者が同一ではなかった場合は相続税または贈与税が課税されます。三者における税金の関係については下表の通りです

(出所:国税庁ホームページより)

一時金として受け取った死亡保険金に所得税が課税される場合、一時所得として課税されます。課税される金額は、死亡保険金からそれまでに支払った保険料の総額(既払込保険料)を差し引き、さらに50万円を差し引いた額の1/2です。例えば、保険料を100万円支払った時点で1,000万円の死亡保険金を受け取った場合は(1,000万円-100万円-50万円)×1/2という計算になり、425万円に対して所得税が課税されます。

死亡保険金に相続税が課税される場合、受取人が相続人であれば「500万円×法定相続人」相当額について非課税となります。死亡保険金が1,000万円であった場合、法定相続人が1名であれば500万円に対して課税、2名以上であれば課税されません。

贈与税が課税される場合、その他に贈与されたものがないのであれば、110万円を差し引いた額について課税されます。死亡保険金が1,000万円であった場合、890万円に対して課税されます。

受取人の合計所得金額などによっても変わりますが、一般的に税額が一番少なくなる可能性が高いのは、相続税、次いで所得税、贈与税となっています。夫を被保険者とした場合、相続税の対象にするためには契約者も夫にしましょう。所得税の対象にするには、契約者と受取人を同一の人にしましょう。

生命保険の受取人になれる人

現在加入している生命保険の契約者や受取人の変更を希望する場合、保険会社に申し出てみましょう。しかし、モラルや秩序の観点から、誰でも生命保険の受取人になれるわけではなく、多くの保険会社では配偶者と子どもや親などの2親等までの血族が受取人となることができます。

婚約者や内縁の妻など、それ以外の人を受取人にしたい場合、一般的に被保険者の同意と保険会社の承諾が必要となります。また、遺言によって受取人を変更することも可能です。

将来の課税まで考えて契約をする

どのような税金が課税されるかによって、税額が大きく変わり、手元に残る金額も変わってきます。実際に死亡保険金を受け取った時のことまで想定して契約者と受取人を決めましょう。

生命保険加入の際に気をつけてほしいのは、出口のところになってきます。このように契約者、被保険者、受取人の関係で税金や受け取れる人が変わっていきます。ネットが普及し情報が得られるとはいえ、プロに相談しておくことをおすすめします。